银根紧缩债券(银根紧缩对数字货币的影响)

来源:好上学 时间:2022-09-12

与基本面、资金面对10年期国债收益率的影响不同,30年这种超长期限的收益率会额外受到情绪的影响。

1)当基本面或资金面变化时,10年期国债收益率所受的影响应大于30年期品种。经验上,10年期与30年期国债收益率的走势非常相关,无论二者是共升还是共降,其趋势大多是由传统的基本面或资金面决定的。当然,从超长期利差(10Y-30Y)与经济名义增长之间的反向经验看,10年收益率的波动要相对更大,这与10Y国债期限更短及期限更具标杆性有关。

2)但亢奋的情绪有时候会让30年期国债收益率表现得更加激进,甚至与10Y收益率背道而驰。若在某个阶段,投资者对债市的情绪极为乐观,这时投资者会大幅拉长久期,这导致10Y-30Y收益率利差明显下降,2016年上半年便是一个典型的例子(10Y稳定,30Y下行),而且,30Y收益率被爆炒的现象在最近两年尤为猛烈,因为我们看到,当前的收益率水平远低于2020年年末,但10Y-30Y利差水平却与当时相仿。

无风不起浪,这种亢奋的情绪总是有起源的。

1)资产荒应该是这种情绪出现的必然条件,高昂的广义基金负债是这种情绪的物理表达。历史上,数次超长期限利率债被爆炒的时期,都出现在资产荒的情境之下,即宽信用但经济收缩的状态之下(2016年、2019年、2021年及2022年),一个进一步的共性是,这些无处可去的资金进一步通过广义基金回流金融体系,因此,我们会看到:历次30年国债被爆炒之时,至少债券型基金的规模增速不低。

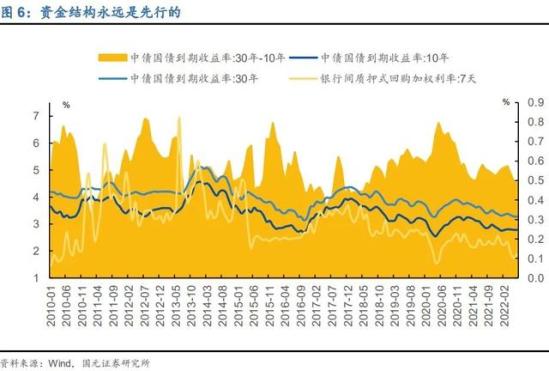

2)其机理也相对简单。一方面,资金结构永远是先行的,广义基金在偌大的规模和收益压力之下,被挤向更高的利差和更长的期限之上;另一方面,收益率有了异动,也就有了故事,经济长期受压这个故事本就是经久不衰的,在这个时刻拿出来,进一步加强了30年国债的情绪价值。

历史上,超长期期限利率债的爆炒很难自然结束,必须要靠基础利率去选择方向才能化解。

1)经验上,这种看多情绪的化解有两个结束方式。其一是银根紧缩利率上行,这个环境本就是个压低超长期期限利差(10Y-30Y)的过程(譬如2016年),这时基础利率的上升就给予了过低的超长期限利差一定的合理性;其二是货币突然再次宽松,基础利率转头向下,这时,随着更短期限收益率的空间被打出来,拥挤且久期过长的交易通道也随着就此化解(如2019年)。

2)资产荒是30年期国债的一个良好的安全边际,拉长期限在短期来看问题不大,交易型账户建议随利差波动而低买高卖。在当前的基本面背景下,货币宽松和资产荒应该呈愈演愈烈之势,这导致10Y-30Y的利差至少不会就当前50bp-60bp这个波动区间进一步上升,因此,在未来一年左右的时间内,30年这种长期限品种的安全边际都在,只是我们在交易时,稍稍兼顾利差在该区间的表现就好,譬如当前这个利差降到了区间的中低位,在此位置,我们需要对买入30Y国债的策略稍稍谨慎一些。

风险提示:疫情反复超预期,地缘政治冲突超预期。

(作者杨为敩系国元证券宏观组负责人)